Azione di disturbo sulla nascita terzo polo bancario italiano o interesse concreto su Piazza Meda? Come cambia lo scenario con l’OPS di Unicredit su Banco BPM

Articolo del 04/12/2024 14:50:02 a cura della redazione

Si riaccendono i riflettori sul comparto bancario italiano, con la mossa a sorpresa di inizio settimana da parte di UniCredit su Banco BPM. Un’operazione carta contro carta senza alcun premio, già rispedita al mittente dal board di Banco BPM. Ma finirà davvero così? Ne dubitiamo.

Intanto è bene fare un quadro anche rispetto ai player in gioco a chi può essere preda o predatore, anche perché qui vedremo che i due ruoli si sono forse invertiti.

Partiamo da UniCredit, che non aveva mai nascosto le sue mire espansionistiche ma che guardava prevalentemente fuori dai confini nazionali. Il dossier Commerzbank è sul tavolo di Orcel da diversi mesi, con UniCredit che è salita al 9,2% del capitale dopo aver acquistato una quota direttamente dal governo tedesco, arrotondata poi con ulteriori acquisti sul mercato, e detenendo inoltre derivati che consentirebbero di aggiungere un ulteriore 11% del capitale, esercitabili solo dopo l’autorizzazione BCE per salire fino al 29,9%, ossia ad un passo della soglia OPA. Questa operazione però è congelata fino all’esito del voto del 23 febbraio 2025 in Germania.

In Italia invece era da tempo (almeno da febbraio 2020, in occasione del deal Intesa-Ubi) che qualcosa si muoveva intorno alle realtà bancarie di media capitalizzazione, dimensionalmente troppo piccole per competere sul palcoscenico europeo e troppo grandi per poter assolvere la funzione di “banca di prossimità”, come le vecchie banche popolari e cooperative. È stato quindi coniato il termine “terzo polo bancario” per indicare un ipotetico terzo grande gruppo (dopo Intesa ed Unicredit) che sarebbe potuto nascere dalla combinazione di Banco BPM, Banca MPS, Unipol, BPER e Popolare di Sondrio (con alla finestra Credit Agricole, già ampiamente presente nel Bel Paese tramite la sua holding italiana) al fine di rafforzare ulteriormente un sistema bancario italiano probabilmente mai così in buona salute come negli ultimi tre anni. Dopo infiniti rumors e speculazioni la prima mossa concreta è arrivata ad inizio novembre, quando Banco BPM (tramite la sua controllata Banco BPM Vita) ha lanciato l’OPA su Anima Holding per un corrispettivo di 6,2 euro ad azione. Una mossa per rafforzare il modello di business di BBPM Vita, che sarà trasformata in una Fabbrica Prodotto integrata Life Insurance e Asset Management dando origine a un nuovo campione nazionale, secondo tra i gruppi italiani di matrice bancaria, con masse complessive di Risparmio Gestito e Assicurazione sulla Vita pari a circa 220 miliardi, all'interno di un totale attività finanziarie della clientela pari a circa 390 miliardi. Banco BPM era già presente nel capitale di Anima, detenendo una partecipazione del 20,622%.

Facciamo un salto in avanti di appena una settimana, arrivando al 14 novembre quando, con l’evidente beneplacito del Governo e tramite una operazione di accelerated bookbuilding (ABB), Banco BPM ha rilevato da Cassa Depositi e Prestiti il 5% di Banca Monte dei Paschi di Siena e contestualmente Anima è salita al 4% nella partecipazione dell’istituto senese. Le intenzioni del governo di Roma sono così sotto gli occhi: l’obiettivo è quello di creare del Terzo Polo bancario, approfittando della situazione per smobilizzare integralmente la partecipazione nel capitale azionario del Monte (che era stata acquisita nell’ambito del bail out del 2016 e che è stata negli ultimi mesi progressivamente ridotta fino all’attuale 11%), una mossa che coinvolge anche Caltagirone e Delfin della famiglia Del Vecchio, anch’essi entrati nell’azionariato di MPS, che insieme avevano acquistato il 15% messo in vendita dal Tesoro.

Arriviamo così a lunedì 25 novembre, con la settimana che si è aperta con l’annuncio dell’OPS di Unicredit su Banco BPM, operazione carta contro carta che prevede un concambio di 1 azione Unicredit contro 0,175 di Banco BPM, di fatto valorizzando quest’ultima con un premio frazionale rispetto alla chiusura del venerdì precedente. Operazione che è stata letta come tentativo di contrastare la nascita del Terzo Polo e che potrebbe avere nuovi sviluppi nelle prossime settimane, con possibili nuovi rilanci. L’assalto a Piazza Meda è oggi la priorità anche a livello di tempi per Unicredit. Con l’operazione Commerzbank in congelatore a causa anche della campagna elettorale tedesca in corso, Orcel vuole crescere in Italia andando a insidiare il primato di Intesa Sanpaolo. Entro venti giorni dall’annuncio si dovrà depositare il prospetto dell’Ops in Consob: l’offerta potrebbe essere ritoccata immediatamente in fase di deposito della documentazione, così come più avanti (come appare più probabile al momento). I mesi a disposizione per trovare “il prezzo giusto” sono sostanzialmente meno di quattro, ossia fino all’assemblea straordinaria di Unicredit di aprile chiamata ad approvare l’aumento di capitale al servizio dell’offerta. Al momento il mercato si è già portato avanti su questa opzione, con Banco BPM che tratta con un premio pari a circa il 14% rispetto al concambio previsto dall’offerta.

Il ruolo di Credit Agricole non appare così marginale, in ragione del suo 9,178% in Banco BPM. Un eventuale ritocco al rialzo dell’offerta di UniCredit potrebbe invogliare i francesi a cedere la loro quota, che può tornare in gioco solo sul fronte degli sportelli bancari inevitabile oggetto di riassetto, un po’ come già fatto con Cariparma e Friuladria. Un intreccio con il player francese che riguarda anche il risparmio gestito, con Amundi (controllata da Credit Agricole) il cui accordo di distribuzione con UniCredit è in scadenza nel 2027 (non vi sono al momento certezze su un suo possibile rinnovo) che sarebbe messo in discussione proprio dall’acquisizione indiretta di Anima Holding (che un articolo pubblicato da Il Giornale ipotizza essere addirittura il vero obiettivo di UniCredit), ed il segmento del credito al consumo con Agos Ducato, di cui Credit Agricole ha il 60% e Banco BPM il 40%.

Nel frattempo, mentre il governo ventila addirittura l’utilizzo del golden power (non è tuttavia chiaro su quali basi giuridiche, essendo le due entità domiciliate in Italia), il board di Banco BPM appare al momento con le mani legate a causa della passivity rule, che impedisce al CdA di porre in essere misure difensive alle scalate ostili senza l’approvazione dell’assemblea dei soci. In questo senso potrebbero prendere forma sia la distribuzione di un dividendo straordinario, sia la cessione di alcuni asset ma anche un adeguamento al rialzo del prezzo di OPA su Anima: al momento il mercato sembra cauto ma possibilista su questa ultima opzione, con il titolo che scambia qualche centesimo al di sopra dei 6,20 euro.

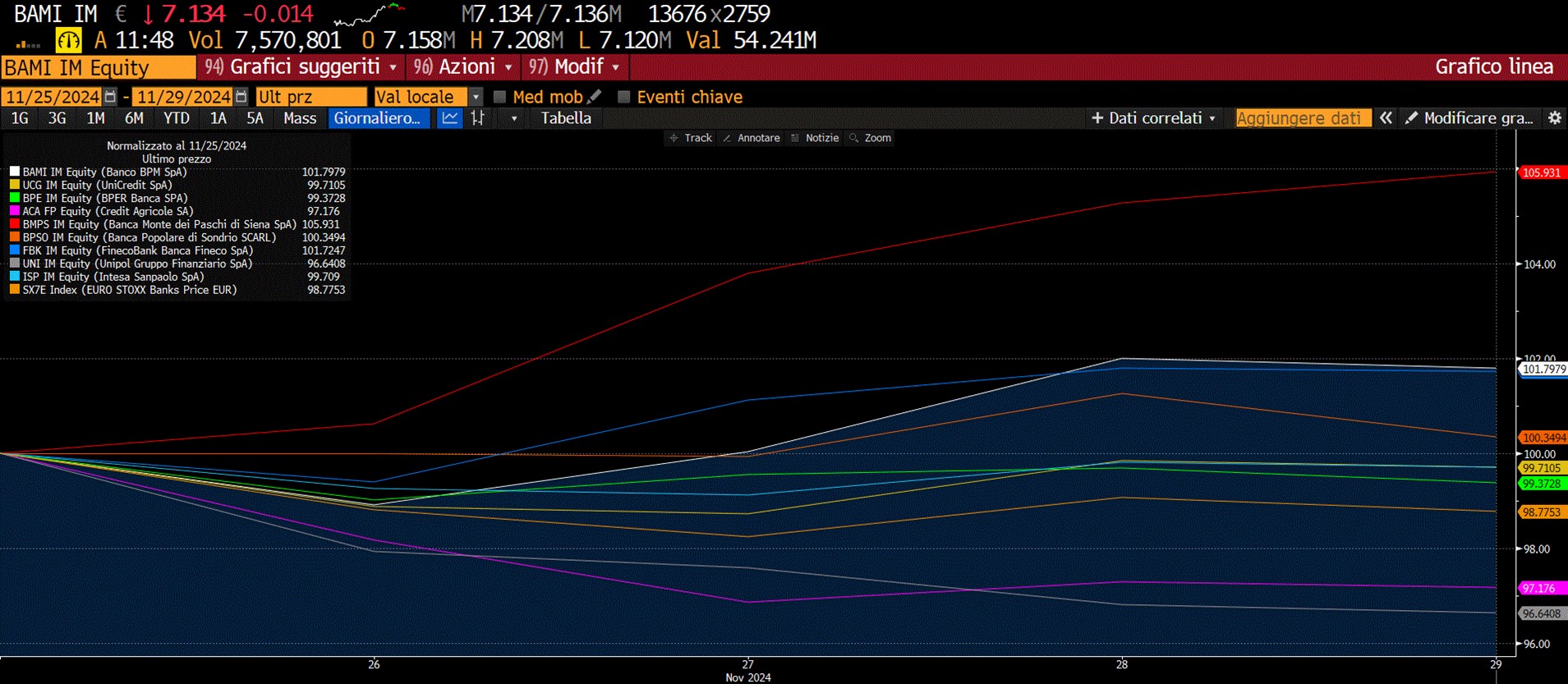

Mettendo a confronto i titoli in odore di risiko bancario, in termini di performance da inizio settimana, Banca Monte dei Paschi di Siena è in progresso di quasi 6 punti percentuali, contro il +1,8% di Banco BPM e Fineco Bank. In frazionale rialzo anche Popolare di Sondrio. Flessione più importante registrata da Credit Agricole a -3%, peggio fa invece Unipol a -3,5% circa. Sulla parità Intesa Sanpaolo, BPER e Unicredit.

Fonte Bloomberg

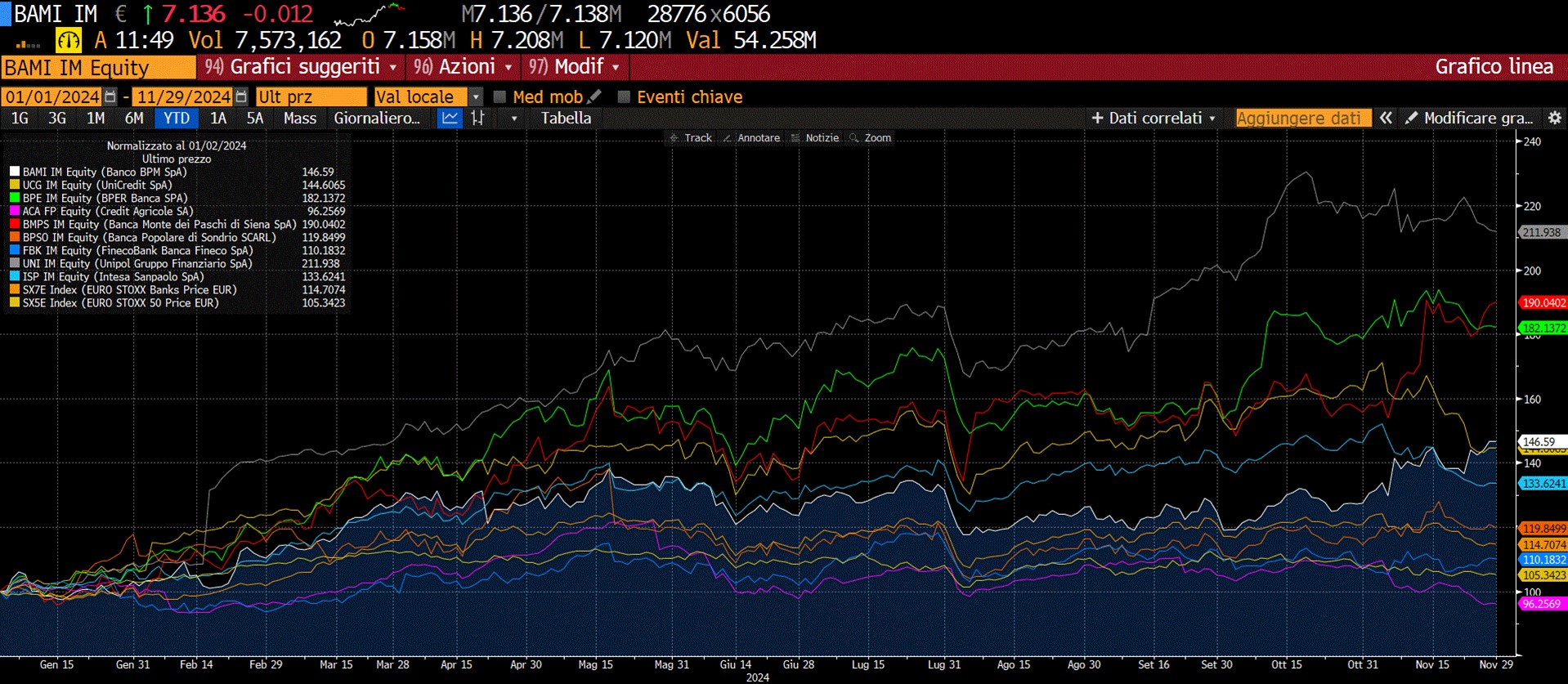

Ragionando a più ampio spettro, da inizio anno il segmento bancario ha chiaramente sovraperformato il mercato: l’Eurostoxx Banks è in progresso del 14,7% contro il +5,3% dell’Eurostoxx 50. A livello di singoli titoli, le storie di successo sono tutte italiane: +112% per Unipol da inizio anno, +90% per MPS, +82% per BPER. Ma anche i +45% di Banco BPM e UniCredit che lasciano leggermente attardata Intesa Sanpaolo a +33%. Positiva anche Banca Popolare di Sondrio a +20%. Unico segno meno Credit Agricole a -4%.

Fonte Bloomberg

In generale, il settore bancario sta andando in controtendenza con quanto inizialmente ci si poteva attendere rispetto alla stagione di politica monetaria espansiva. A latere di ciò, per quanto riguarda il mondo Investment, questo settore rimane interessante perché ritroviamo al suo interno delle variabili particolarmente utili in fase di strutturazione come volatilità più alta della media di mercato così come il dividend yield decisamente sostenuto. Sono i due fattori chiave che fanno nascere trade-off rischio-rendimento atteso impensabili rispetto ad altri comparti di mercato.

Con queste caratteristiche e con un risiko bancario ancora alle battute iniziali, entriamo ora nel dettaglio di un ventaglio di Investment utili per seguire le dinamiche del comparto bancario.

SHORTLIST DI INVESTMENT

Portiamo in rassegna un certificato già finito sotto i nostri riflettori e che rimane anche agli attuali valori di mercato meritevole di entrare in shortlist per un efficiente equilibrio sul fronte del rischio-rendimento. Il Cash Collect Memory Airbag Step Down (Isin DE000VC6HW30) firmato Vontobel agganciato a Banco BPM, Intesa Sanpaolo, Mediobanca e UniCredit ha un giusto mix di fattori difensivi che permettono però di non far risentire troppo il rendimento potenziale. Le caratteristiche vedono una barriera capitale fissata al 40%, un trigger valido per il pagamento dei premi mensili dello 0,84% posizionato al 50% e infine un Low Strike al 60%. Acquistabile ancora nell’intorno della pari con worst of attuale il titolo Mediobanca, vale attualmente un rendimento potenziale annuo del 9,74%. Attenzione anche al possibile autocall prima della naturale scadenza, il primo appuntamento è per fine gennaio con trigger al 95% e successivamente step down dell’1% mensile.

Può essere una soluzione speculativa di brevissimo termine invece il Cash Collect Memory Maxi Coupon (Isin DE000VD3E4G6) targato Vontobel scambiato a 94 euro e agganciato ad un basket bancario composto dai medesimi titoli precedenti quindi Banco BPM, Intesa Sanpaolo, Unicredit e Mediobanca, anche qui con quest’ultima attuale worst of ma sopra strike (+0,69%). Se le cose dovessero rimanere immutate fino al 9 dicembre, il certificato andrà in autocall rimborsando il nominale oltre la cedola bimestrale prevista dello 0,1%. Interessante ma da maneggiare con cura, per via del trigger rimane fisso al 100%, della frequenza di rilevazione è bimestrale e della cedola sostanzialmente nulla, essendo un prodotto che ha già messo in pagamento da diversi mesi il maxipremio del 19,5%.

Da segnalare poi, per rimanere nei basket di bancari “puri”, anche il Fixed Cash Collect Step Down (Isin NLBNPIT2AA66) targato BNP Paribas. L’ultima serie di premi fissi incondizionati portata sul secondario dall’emittente francese, ci conferma che la composizione di un basket a tre sul comparto bancario dove meglio monetizzare le variabili, è la triade composta dai titoli BPER, Mediobanca e UniCredit. Per questo prodotto che gira a 97,27 euro, le caratteristiche di rischio rendimento vedono una barriera capitale fissata al 60% a fronte di una cedola mensile dell’1%. Prima rilevazione per l’autocall fissata per maggio con trigger che parte dal 100% dello strike iniziale per decrescere dell’1% al mese. Per quanto riguarda il basket, tutto in rosso dall’emissione, il worst of attuale è Unicredit in ritardo del 13% dal strike.

Non è un basket bancario “puro” ma bancario lo è l’attuale worst of. È il caso del Phoenix Memory Airbag Step Down (Isin DE000UP43RK4) firmato Ubs e agganciato ai titoli Enel, Eni, BPER e Intesa Sanpaolo. Barriera 50% con effetto Airbag e cedola mensile dello 0,717% mensile con primo appuntamento con l’autocall ritardato di un anno a novembre 2025 con trigger fisso in modalità Step Down dal 100% iniziale per decrescere del 5% ogni 6 rilevazioni. Acquistabile sulla parità, rappresenta un buon compromesso di caratteristiche di rischio-rendimento che vale pur sempre un 8,38% annuo, con una buona dose di contenimento del rischio grazie all’opzione Airbag.