L'inarrestabile colosso dell'AI

Articolo del 29/11/2024 09:44:26 a cura della redazione

Nvidia è una società produttrice di processori grafici per i data center, per il gaming e per l’industria automotive. Ha sede a Santa Clara in California, fondata nel 1993 da Jen-Hsun Huang (attuale CEO della società), Chris Malachowsky e Curtis Priem. Torniamo a parlarne dopo esattamente un anno dall’ultima occasione (CJ 818), quando il titolo quotava intorno ai 480 dollari (pre-split) e le aspettative sui risultati futuri erano letteralmente alle stelle: per l’esercizio 2025 (che è quello in corso, con termine 31 gennaio 2025) la società (e gli analisti di conseguenza) stimava ricavi per quasi $90 mld e profitti netti per quasi $46 mld (si pensi che la novestrale si era appena chiusa con $38 mld di ricavi e $17,5 di utile). A distanza di un anno, possiamo dire che quelle che sembravano aspettative rosee si sono in realtà rivelate conservative, con Nvidia che ha saputo raggiungere e superare questi target in appena nove mesi, come vedremo tra poco. «L’era dell’intelligenza artificiale è in piena esplosione, spingendo la transizione globale verso le soluzioni NVIDIA»; «La domanda per Hopper e i preordini per Blackwell – in piena produzione – è incredibile». Secondo Huang, l’intelligenza artificiale sta rivoluzionando ogni settore, società e nazione. Le aspettative del mercato continuano ad essere decisamente elevate (si punta ora a $273 mld di ricavi e $154 mld di utili entro tre anni): vedremo se Nvidia stupirà ancora e continuerà ad essere (a ragione) il titolo più forte al mondo.

Conto Economico

Prosegue dunque inarrestabile la crescita impressionante dei numeri di conto economico di Nvidia: i primi nove mesi dell’esercizio 2025 si sono chiusi con ricavi totali in crescita del 234% su base annua ($91,2 mld), trainati dal segmento Data Center, che ha fatto segnare il +273% y/y (e +212% rispetto allo scorso trimestre); la crescita ha riguardato però anche il segmento Gaming (+16% y/y) e Professional Visualization (+25%). Il gross margin è salito ancora al 76%, spinto dal maggiore valore aggiunto dei prodotti venduti, ormai destinati per la quasi totalità ai Data Center. I costi di ricerca e sviluppo sono cresciuti del 48% y/y, scendendo però dal 16% al 10% dei ricavi, portando l’EBITDA sopra a $58,7 mld (EBITDA margin del 64,4%) e l’EBIT sopra i $57 mld (EBIT margin del 63%), quest’ultimo in crescita sia a livello assoluto che percentuale. La gestione finanziaria ha generato anch’essa un risultato positivo ($1 mld), conducendo ad un utile dopo le imposte pari a $50,8 mld. Le aspettative per il 2026 vedono ora ricavi totali per $191 mld, EBIT per $124 mld ed utile netto pari a $102 mld.

Fonte Bloomberg

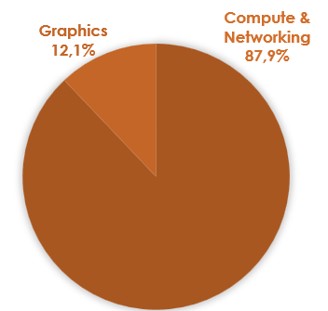

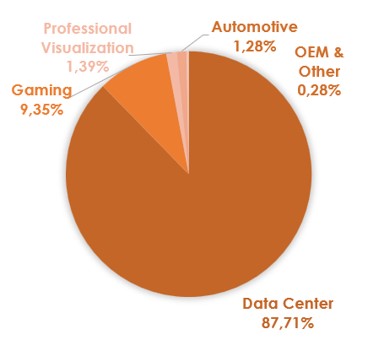

Business Mix

L’88% dei ricavi di Nvidia proviene dal business Compute & Networking, il restante 12% dal business Graphics. Dividendo i mercati per market platform, nei primi nove mesi dell’anno appare ormai pressoché totale il contributo del segmento Data Center (87,7%), seguito dal 9,4% dal Gaming (fino al 2021 questi due business si equivalevano) e per quote residuali da Professional Visualization (1,4%) ed Automotive (1,3%). Ancora più evidente la predominanza in termini di EBIT: il segmento Data Center ha generato margini operativi per $19,1 mld contro i $3,8 mld del Gaming.

Fonte Bloomberg

Fonte Bloomberg

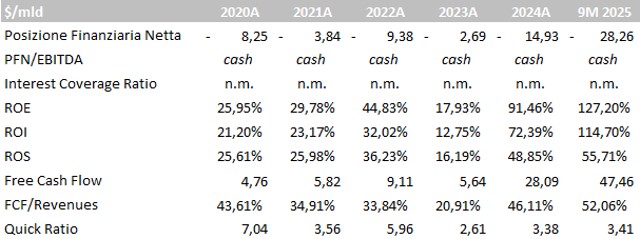

Indici di Bilancio

La posizione finanziaria netta di Nvidia si conferma (sempre più) solida e negativa (cassa disponibile superiore al debito netto) per $28 mld, raddoppiata da fine esercizio 2024, con la società che genera addirittura redditi da investimenti (principalmente Treasuries e Corporates con scadenza inferiore ai 5 anni) superiori alla spesa per interessi. La generazione di flussi di cassa operativi si conferma elevatissima ($47,5 mld nei primi nove mesi dell’esecizio 2024) ed è attualmente pari ad oltre il 52% dei ricavi e all’80% dell’EBITDA. Il ROE è pari al 127%, il ROI al 115%.

Fonte Bloomberg

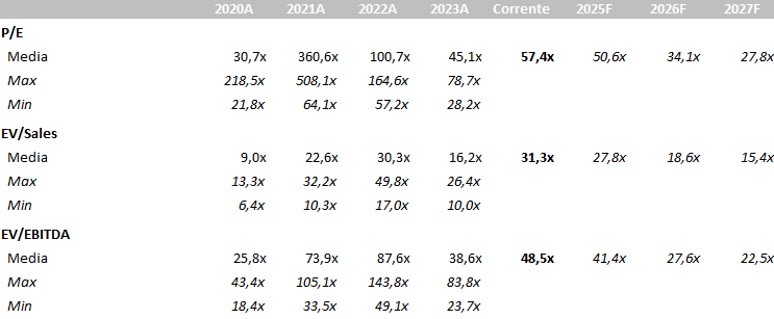

Market Multiples

La situazione multipli di mercato per Nvidia è nota ormai da due anni: spropositati se confrontati con le metriche reddituali societarie attuali, tendenti alla normalità se si tengono invece in considerazione le prospettive di crescita future. Il P/E attuale è pari a 57,4x, l’EV/EBITDA a ben 48,5x, mentre i ricavi sono coperti per oltre 31 volte dall’enterprise value. Gli utili societari che sono scontati da questi prezzi li abbiamo già citati: i profitti netti devono triplicare entro il 2028 per giustificare gli attuali $140 di quotazione, mentre ogni sorpresa negativa da questo percorso di crescita risulterebbe quasi certamente in un pesante ridimensionamento del titolo.

Fonte Bloomberg

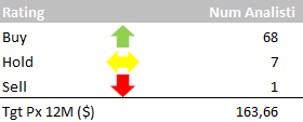

Consensus

Il consensus da parte degli analisti si conferma largamente positivo anche dopo l’ultima trimestrale, con 68 giudizi buy, 7 hold e 1 sell, con target price medio a 12 mesi innalzato ulteriormente a 163,68 dollari. I giudizi più recenti sono attribuibili a Morgan Stanley (168 dollari, overweight), Goldman Sachs (165 dollari, buy), BNP Paribas (170 dollari, outperform), Bernstein (175 dollari, buy) e HSBC (195 dollari, buy).

Fonte Bloomberg