Dall’ Ufficio Studi di Certificati e Derivati, l’asset allocation in certificati per andare in vacanza sereni

Articolo del 08/08/2024 11:09:51 a cura della redazione

Dall’ Ufficio Studi di Certificati e Derivati, l’asset allocation in certificati per andare in vacanza sereni

Nuova edizione del portafoglio modello, l’iniziativa gratuita firmata Certificati e Derivati che sulla base delle analisi del suo Ufficio Studi calibra mensilmente un’asset allocation modello dinamica che ha come obiettivo quello di massimizzare il profilo di rischio-rendimento della corrente view di mercato.

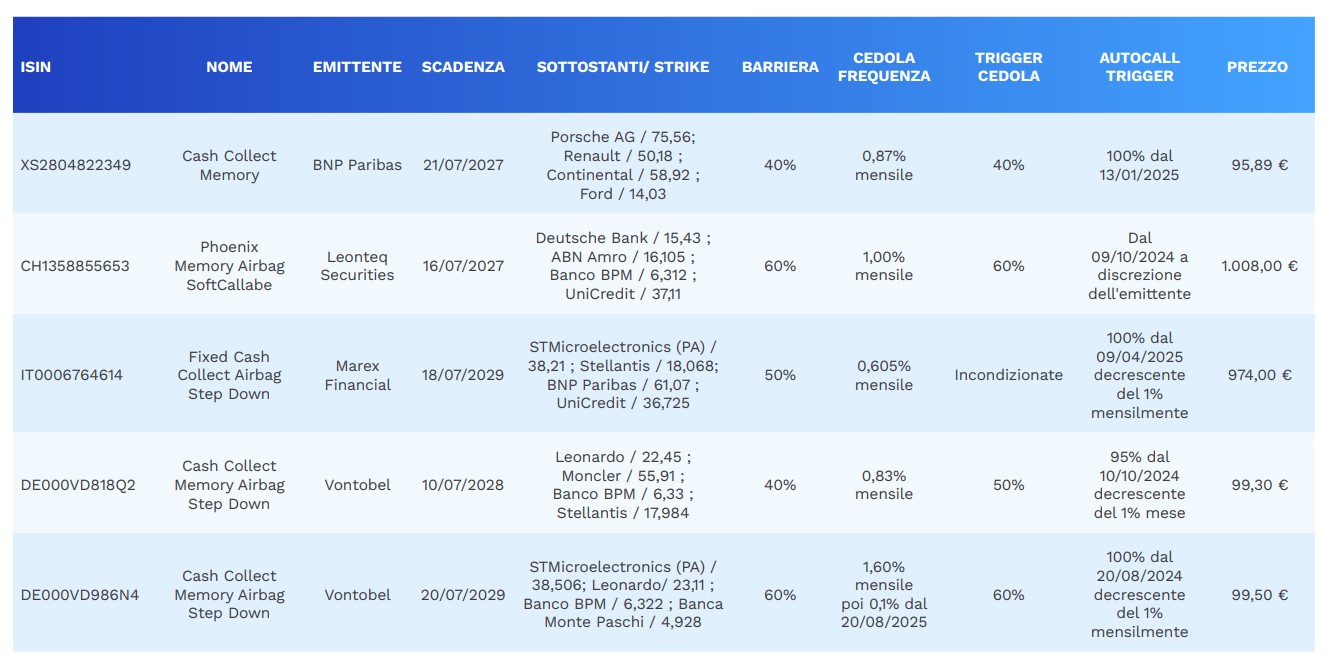

Questo mese, proprio con l’arrivo delle ferie estive per la maggior parte degli italiani e alla luce dei primi scossoni di mercato dovuti (in buona parte) ad una stagione delle trimestrali fin qui deludente, si è deciso di sovrappesare la componente difensiva. Un portafoglio composto quasi esclusivamente da proposte dotate di opzione Airbag, con l’unica eccezione di un classico Cash Collect Memory sul comparto Automotive che però presenta “Low Barrier” con barriera capitale al 40%, al pari del Cash Collect Memory Airbag Step Down di Vontobel sui titoli italiani, un mix che già avevamo avuto modo di commentare tra barriera 40% e Low Strike 60%, livello dal quale si inizia a conteggiare l’impatto dell’Airbag. Per mantenere una dose di resilienza sempre alta, impossibile non annoverare nel portafoglio il marchio di fabbrica di Marex ovvero quel filone dei Fixed Cash Collect Airbag Step Down: il connubio tra cedola incondizionata, lunga scadenza con l’apporto dell’Airbag sono i tre elementi che consentono di avere accesso ad un’analisi di scenario quasi totalmente verde.

Inseriti nel portafoglio per spingere il rendimento sia un softcallable di Leonteq sul segmento bancario che una inedita struttura di Vontobel capace di mettere il boost al primo anno di cedole (1,6% mensile).

Così strutturato, tenendo conto della cedola boost per il primo anno, è un portafoglio che si distingue per una cedola media dello 0,981%, uno degli importi più alti per i portafogli modello fin qui analizzati.

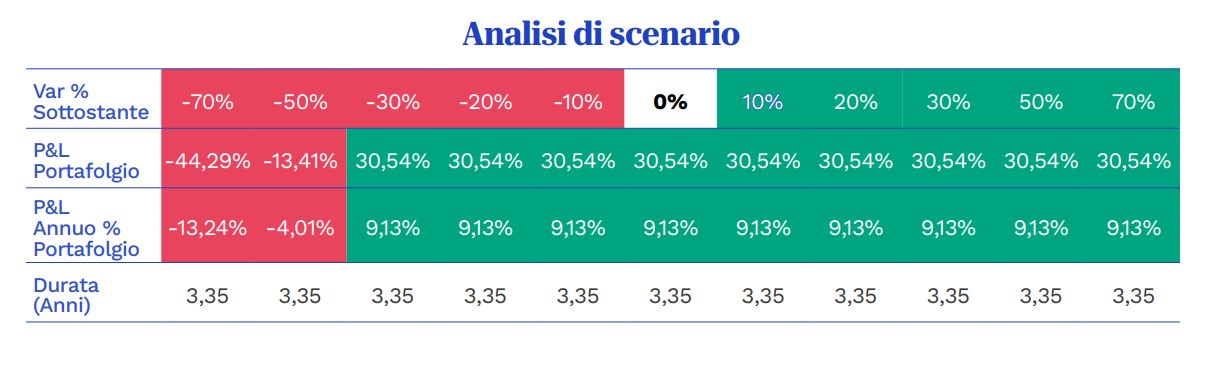

Per quanto attiene al profilo di asimmetria, la massiccia presenza di strutture Airbag si evidenzia nello scenario a -50% che verrebbe gestito con una performance negativa potenziale del -13,41%, di fatto più che dimezzando le perdite in questo scenario. In tutti gli altri scenari positivi il rendimento complessivo sarebbe potenzialmente pari al 30,54%, pari quindi al 9,13% annuo in ragione di una durata media di 3,35 anni.

Fonte Certificate Journal

Il contesto di mercato

Il contesto attuale dei mercati finanziari è caratterizzato da elevata complessità dovuta a fattori macroeconomici, politiche monetarie e dinamiche settoriali. Dopo mesi di forza incontrastata delle aziende a grande capitalizzazione, con la conferma dell'ultimo dato sul CPI ed il positivo clima elettorale data dalla probabile vittoria di Trump, noto per le sue politiche fiscali espansive, si è assistito ad una considerevole rotazione di portafoglio verso i titoli a più piccola capitalizzazione con un aumento della correlazione implicita nel S&P 500.

Il timore attuale, tuttavia, è che la debole stagionalità e le elevate esposizioni possano condurre, nel mese corrente, i listini ad un ribasso di breve periodo. La durata del ribasso sarà anche determinata dall’esito delle trimestrali: risultati inferiori alle attese potrebbero invalidare il trend rialzista. Il sentimento di rischio rimane saldamente positivo sia sul breve che sul lungo periodo con volatilità realizzata in continua contrazione, salvo il rialzo realizzato con lo storno degli ultimi giorni, e la possibile formazione di un accumulo dei prezzi.

Per quanto riguarda gli investitori istituzionali, con le posizioni dei fondi sistematici che seguono la tendenza e aggiustano il rischio sulla base della volatilità, potrebbero anch'essi partecipare alla possibile discesa del mercato nel momento in cui entrambe le dinamiche citate non dovessero più giustificare nuovi ingressi a mercato.

Pertanto, è plausibile attendersi che, al termine dell'attuale ribilanciamento, la direzionalità sia data proprio dalle trimestrali in uscita. Un altro elemento che potrebbe influenzare è la resilienza del mercato del lavoro; questo, in particolare è sulla via della normalizzazione e potrebbe iniziare a dare segnali negativi nel momento in cui gli attuali livelli occupazionali non dovessero risultare sufficienti a soddisfare la domanda attesa dei consumi. La debole stagionalità estiva ed i bassi volumi, inoltre, potrebbero portare ad un aumento di volatilità realizzata e la conseguente debolezza che ne deriverebbe potrebbe far rallentare il violento momentum dei listini azionari ponderati. Questo, favorirebbe una crescita più "comune" a favore dei portafogli diversificati rispetto ai benchmark comunemente osservati, con una valorizzazione degli alpha dei singoli titoli.

I settori

Secondo le considerazioni macro, il portafoglio risulta essere strutturato da complessivi 5 certificati, che vanno a coprire prevalentemente il mercato azionario italiano con una quota del 59%. Il 21% è destinato al settore automotive mentre il 20% al comparto bancario, che ad oggi è ancora il settore che garantisce la miglior monetizzazione delle variabili che influiscono sul trade-off rischio-rendimento atteso dei certificati ovvero volatilità e dividend yield. Rendimento che sale di qualche bp in più grazie alla presenza dell’opzione callable dell’emissione sul sottostante bancario.

Fonte Certificate Journal

Il portafoglio

Commentiamo prima il portafoglio a livello aggregato. Mixando le condizioni dei singoli asset possiamo affermare, in linea generale, che un -50% dei mercati dai correnti livelli avrebbe una ripercussione sul portafoglio del -13%, guardando l’analisi di scenario complessiva a scadenza. Questa asimmetria si origina dalla presenza della componente Airbag, che è presente sul 79% del peso complessivo del portafoglio.

Iniziamo ora a presentare le singole strutture che compongono un’allocation che possiamo di fatto considerare praticamente equipesata per singolo isin.

Partiamo con la parte “core” del portafoglio, ovvero dal segmento che abbiamo definito “Azionario Italia” di cui fanno parte 3 certificati.

Con peso specifico maggiore iniziamo la nostra rassegna con il Fixed Cash Collect Airbag Step Down (Isin IT0006764614) firmato Marex e agganciato ai titoli Stellantis, STM, BNP Paribas e UniCredit. La collaudata struttura ormai divenuta marchio di fabbrica di Marex è appositamente inserita in portafoglio per aumentarne le dosi di asimmetria. Il mix tra cedola incondizionata (0,605% mensile), lunga scadenza, barriera mediamente profonda (50%) e Airbag creano una analisi di scenario praticamente sempre verde per tutti gli scenari, anche i più negativi. Un fattore di resilienza sui prezzi che si evince chiaramente anche oggi con il duo STM e Stellantis rispettivamente a -19,8% e -15% con i prezzi del certificato a 969,55 euro, che ricordiamo essere partito a 980 euro di emissione. Quindi performance negative di due dei quattro sottostanti che hanno impattato in modo estremamente limitato sullo strutturato. Chiudono le caratteristiche del certificato la presenza di finestre autocall mensili a partire da aprile 2025 con trigger che parte dal 100% degli strike iniziali per decrescere dell’1% mensile.

Il secondo certificato per questo segmento è Il Cash Collect Memory Step Down di Vontobel (Isin DE000VD986N4) presente con un peso del 20%. Se il certificato precedente è stato inserito con la ratio di garantirsi protezione, questo ha tutt’altra filosofia. Con questa proposta agganciata ai titoli STM, Leonardo, Banco BPM e Banca MPS lo scenario ottimale è quello di puntare ad una autocall entro il primo anno di vita del prodotto. In questo scenario si potrà infatti sfruttare il boost sulla cedola mensile che arriva fino all’1,6% su un trigger fissato al 60%. Mai nessun Airbag ad oggi in circolazione sul secondario è in grado di pagare tanto tenuto conto di una scadenza di soli due anni. Se l’ottimo del rimborso anticipato non dovesse concretizzarsi, a partire dal secondo anno di vita del prodotto le cedole passeranno allo 0,01% ma si avrà la certezza che in uno scenario negativo sarà l’Airbag a scadenza ad aiutare anche come elemento di tenuta dei prezzi, permettendo con ogni probabilità una eventuale vendita a quotazioni non penalizzanti. Peculiarità è anche la struttura difensiva, con barriera 50% ma con Low Strike al 60%, livello dal quale si partirà per conteggiare l’impatto dell’Effetto Airbag. Un mix tra rendimento potenziato per sfruttare la direzionalità dei mercati, guardando pur sempre all’asimmetria e protezione.

Chiude il quadro su questo segmento con un peso del 19% un altro Cash Collect Memory Airbag Step Down firmato Vontobel (Isin DE000VD818Q2) con basket worst of composto dai titoli Leonardo, Moncler, Banco BPM e Stellantis, inserito nel portafoglio proprio per il doppio meccanismo Low Barrier 40% e Low Strike al 60%. Un certificato che possiamo definire utile per strutturare una parte “core” di portafoglio, adeguatamente calibrato su sottostanti, caratteristiche e trade-off rischio-rendimento atteso. Acquistabile leggermente sotto la pari con worst of Stellantis, il certificato paga premi mensili dello 0,83% (il 9,96% annuo) e ha una prima data autocall già ad ottobre con trigger che parte già al 95% per decrescere dell’1% mensile. Una struttura quindi praticamente “fast”, utile anche per monetizzare l’attuale fase di incertezza che è arrivata sui mercati azionari.

Cambiamo settore e passiamo a commentare la proposta sul settore automotive che pesa per il 21% del controvalore. È l’unico certificato del portafoglio a non avere l’Airbag ma parliamo pur sempre di una proposta altamente protettiva Low Barrier al 40%. Il certificato (Isin XS2804822349) firmato BNP Paribas lega le sue sorti ai titoli Continental, Porsche AG, Renault e Ford con quest’ultima attuale worst of. Il prodotto è attualmente acquistabile sotto la pari, a quota 96 euro circa, con premi mensili dello 0,87% e trigger fisso al 100% per l’autocall a partire da gennaio 2025. Un prodotto che sulla base dell’attuale fase di mercato e in ragione delle performance negative del worst of, tenuto conto di un autocallable non facilitato da strutture “fast” o Step Down, è destinato a rimanere potenzialmente in portafoglio sfruttando a nostro avviso adeguatamente l’attuale ambiente dei tassi di mercato, che ad oggi rappresenta l’unica leva di strutturazione per gli emittenti. In una fase di mercato dove i tassi progressivamente scenderanno, avere uno strumento che rimane in portafoglio strutturato in una fase di tassi più alti può rappresentare un buon plus di rendimento.

Chiude il quadro un certificato sul settore bancario presente in portafoglio con un peso del 20%. Si tratta di un Phoenix Memory Airbag Softcallable (Isin CH1358855653) agganciato ai titoli Deutsche Bank, ABN Amro, Banco BPM e Unicredit. Come già osservato, il settore bancario continua a saper monetizzare meglio le variabili che permettono agli strutturatori di garantire rendimento e protezione, ossia volatilità più alta della media di mercato e dividend yield molto corposo. Commentando il certificato, si tratta di un prodotto a barriera 50%, che arriva a pagare l’1% mensile su trigger cedola fissato al 60%. Non c’è in questo caso il meccanismo di richiamo anticipato automatico, che sarà invece a completa discrezione dell’emittente; discrezionalità che viene “compensata” da un premio più elevato a parità di altre condizioni.

Per info sull'iniziativa del Portafoglio modello fare riferimento al seguente link: http://www.portafoglioced.it

Fonte Certificate Journal