Il Phoenix Memory Step Down di Marex paga 6 premi mensili dal 2%, per un rendimento potenziale del 12% in sei mesi

Articolo del 15/07/2024 14:25:13 a cura della redazione

Se nella scorsa settimana avevamo trattato di un certificato che esprimeva il massimo del suo potenziale in un’ottica di mantenimento in portafoglio (“meglio la gallina domani”, appunto), nell’appuntamento di oggi approfondiamo una struttura che invece privilegia la redditività nei primi mesi di vita, collocandosi, se vogliamo, a metà strada tra i classici Cash Collect ed i certificati Maxi Coupon. Questi nuovi prodotti, infatti, riconoscono all’investitore una cedola “accelerata” nei primi mesi di vita (tipicamente i primi dei mesi), che si attesta poi ad un valore più basso, ma comunque attrattivo, per il resto della vita utile. La chiave di volta per questi prodotti è rappresentata dalla possibilità di rimborso anticipato al termine (o nel mezzo) dei periodi di pagamento dei premi boost, permettendo così all’investitore di incassare il cospicuo flusso cedolare iniziale e di rientrare in pochi mesi del capitale investito.

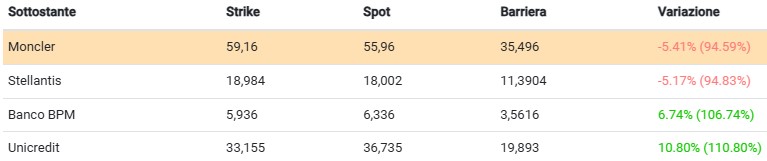

Tra gli ultimi esempi in questo senso troviamo il Phoenix Memory Step Down (ISIN: IT0006764200) emesso da Marex e scritto su un basket worst of composto da Moncler, Stellantis, Banco BPM ed Unicredit. Il prodotto prevede inizialmente sei premi condizionati mensili pari al 2% (fino a dicembre 2024) e successivamente, fino a scadenza, premi condizionati a cadenza mensile pari allo 0,91%, con barriera capitale e trigger premio posti al 60% dei rispettivi valori iniziali. La durata massima del certificato è di tre anni, con la possibilità, a partire dalla data di osservazione del 17 dicembre 2024 e per le successive date a cadenza mensile, di rimborso anticipato del valore nominale, pari a 1.000 euro, qualora tutti i titoli rilevino al di sopra del 100% dei rispettivi valori di riferimento iniziali (il trigger autocallable decresce poi dell’1% ogni mese).

Notiamo quindi che la prima finestra autocall va a posizionarsi esattamente in corrispondenza dell’ultima cedola boost, lasciando aperta la possibilità di ottenere un rendimento complessivo del 12% in appena sei mesi (il 24% in termini attualizzati) in caso di rimborso anticipato alla prima data utile. In caso contrario, le probabilità di autocall sarebbero comunque incrementali nel tempo, in virtù della presenza dello step down sul trigger: ad esempio, dopo un anno di vita la soglia minima necessaria scenderebbe già al 93%, con il rendimento potenziale che sarebbe pari al 17,46%.

Qualora si giunga alla data di osservazione finale del 17 giugno 2027 senza che il certificato sia stato richiamato anticipatamente, il prodotto rimborserà il proprio valore nominale qualora tutti i titoli non perdano più del 40% dai rispettivi valori di riferimento iniziali, generando un rendimento annualizzato pari al 12,6% circa. Al di sotto del livello barriera il valore di rimborso del certificato verrà invece diminuito della performance negativa del titolo worst of, che verrà calcolata a partire dallo strike price. Andando a guardare i posizionamenti delle barriere, il recente ribasso di Moncler e Stellantis ha consentito di posizionare i livelli di protezione in prossimità di importanti aree di minimi: 35,496 euro per Moncler ed 11,3904 euro per Stellantis. Infine, su Banco BPM ed Unicredit le barriere sono posizionate a 3,5616 euro e 19,893 euro.

Fonte CedLab

Fonte CedLab