UniCredit rinnova l’offerta di Airbag Cash Collect, un mix di sottostanti per tutti i gusti

Articolo del 11/07/2024 09:56:35 a cura della redazione

Mercati azionari che non smettono di salire e ancora saldamente all’interno di trend direzionali di medio termine, il tutto condito da un quadro di risk-on con la volatilità di mercato tornata a sfiorare i livelli minimi sul Vix e Vstoxx. Si sale con le scale, si scende con l’ascensore. È questo però l’adagio che meglio può riassumere l’esigenza di contenimento del rischio di portafoglio in scenari come quello attuale. Aumentare la dose di protezione del portafoglio, soprattutto dopo trend direzionali molto lunghi e con una fase estiva ormai entrata nel vivo, può non rappresentare una cattiva idea. La gamma di prodotti per mettere in campo questo tipo di approccio certamente non manca, considerando che l’industria ha dimostrato la sua maturità anche sapendo adeguatamente muovere le caratteristiche e condizioni per far nascere sempre prodotti equilibrati dal punto di vista anche del rendimento potenziale. Questo sforzo lo si nota anche nell’ultima emissione di Airbag firmata UniCredit che oggi abbiamo deciso di mettere sotto la lente di ingrandimento, perché rappresenta l’ennesimo caso di payoff atipico che ruota nell’interno dell’opzione accessoria che garantisce una buona dose di asimmetria.

Andando per gradi, l’opzione Airbag permette di contenere gli effetti negativi di eventuali ribassi delle azioni che compongono il paniere sottostante oltre il livello barriera, consentendo così di limitare le perdite nello scenario peggiore per l’investitore. Questa opzione torna ovviamente utile nella valutazione dello scenario a scadenza, ma rappresenta anche un elemento di resilienza dei prezzi del certificato durante la sua vita in caso di ribasso dei sottostanti. Rispetto ad un classico Phoenix o Cash Collect, sullo scenario sotto barriera negli Airbag non assisteremo infatti al riallineamento di performance al pari del worst of, ma il teorico rimborso a scadenza terrà conto di un effetto paracadute calcolato sulla base di dove si posiziona il Low Strike. Fino ad un anno fa avremmo affermato che l’effetto Airbag viene calcolato sulla base di dove si posiziona la barriera, ma con le ultime emissioni è più corretto parlare di Low Strike proprio perché l’industria ha saputo muovere i fili anche di questa opzione accessoria per poter creare spazio da monetizzare e reinvestire su altre opzioni accessorie. Sono nati infatti Airbag con livello barriera differente dal Low Strike, ossia il livello sul quale si va a calcolare l’effetto Airbag (Low Strike) oppure, con un impatto leggermente differente, lo spostamento di focus è stato operato sul livello trigger valido per i premi. È il caso dell’emissione di UniCredit che ha Low Strike e Barriera sul medesimo livello e una barriera premio posizionata ad un livello più alto. Una struttura che rimane difensiva ma che con questo mix permette un lieve boost sull’importo delle cedole periodiche. Acquistare protezione ma avere accesso a rendimenti più alti, è quello che oggi ricercano maggiormente gli investitori e l’industria in tal senso sta proponendo sempre maggiori soluzioni e chiavi di lettura.

Andiamo ora ad analizzare questa nuova serie che ci porta a parlare di didattica sul fronte del funzionamento dell’Airbag, ma anche a fare considerazioni sul diverso trigger che ha portato UniCredit a scegliere come nome commerciale quello di Cash Collect Doppia Barriera Airbag proprio per sottolineare il doppio trigger presente in struttura.

Si tratta di una serie di 13 certificati su basket di titoli azionari e un certificato agganciato ad un basket di indici, su cui dopo dedicheremo un approfondimento specifico.

Le barriere capitali variano tra il 50% ed il 60% per i prodotti su azioni, salendo al 65% per quanto riguarda gli indici, con i premi mensili che viaggiano tra lo 0,81% (il 9,72% annuo) fino ad arrivare all’1,42% mensile (il 17,04% annuo); come anticipato, i trigger validi per il pagamento del flusso cedolare previsto sono posizionati, tranne in 5 casi, su livelli leggermente più alti rispetto al posizionamento della barriera capitale. Molto variegata come sempre l’offerta di sottostanti che permettono agli investitori una adeguata diversificazione di portafoglio. Non mancano soluzioni sul settore bancario così come sui titoli di Piazza

Affari, ma anche soluzioni settoriali come basket di titoli farmaceutici, tecnologici e del settore dei viaggi e turismo, ovvero proposte diversificate che saltano immediatamente all’occhio per un flusso di premi fuori mediana, come nel caso del Cash Collect Memory Airbag (Isin DE000HD6JA56) su Nvidia, STM, Tesla e UniCredit che è il top performer di questa serie.

Ora, prima di entrare nel dettaglio del funzionamento e l’analisi di singole proposte, apriamo una parentesi didattica.

COME SI CALCOLA L’AIRBAG

Come già detto, l’Airbag rappresenta un’opzione accessoria per limare gli eventuali ulteriori ribassi a partire dal livello di protezione condizionata. Il payoff base prevede che in caso di ulteriori performance negative sotto barriera, il teorico rimborso del certificato seguirà l’effettivo livello raggiunto dall’underlying non linearmente, bensì con un fattore di partecipazione in grado di ammortizzare le perdite, chiamato fattore airbag o in gergo anche paracadute.

Calcolatrice alla mano, qualora la barriera venisse posizionata al 50% del valore iniziale, il fattore Airbag sarebbe pari a 2, ovvero 100 (nominale) diviso 50 (barriera). Ora ipotizzando che alla data di valutazione finale il sottostate venga rilevato al -60% del proprio strike iniziale, quindi al di sotto del livello barriera (50%), il rimborso sulla base della componente lineare sarebbe pari a 40 euro, ovvero il -60% dei 100 euro nominali, ma grazie al fattore airbag pari a 2, il rimborso è in realtà di 80 euro (40x2).

Facendo la medesima considerazione su una barriera al 55%, il rapporto Airbag sarebbe pari a 1,818 e pertanto nel medesimo scenario a -60%, il rimborso sarà pari ai 40 euro della lineare moltiplicati per il rapporto Airbag, ovvero complessivi 72,72 euro.

Ultimo esempio lo portiamo sulla barriera capitale al 60%, dove il rapporto Airbag è pari a 1,666 e dove all’interno dello scenario di rimborso a -60% del worst of avremmo a che fare con una valutazione a scadenza del certificato pari a 66,66 euro.

DUE CERTIFICATI SOTTO LA LENTE

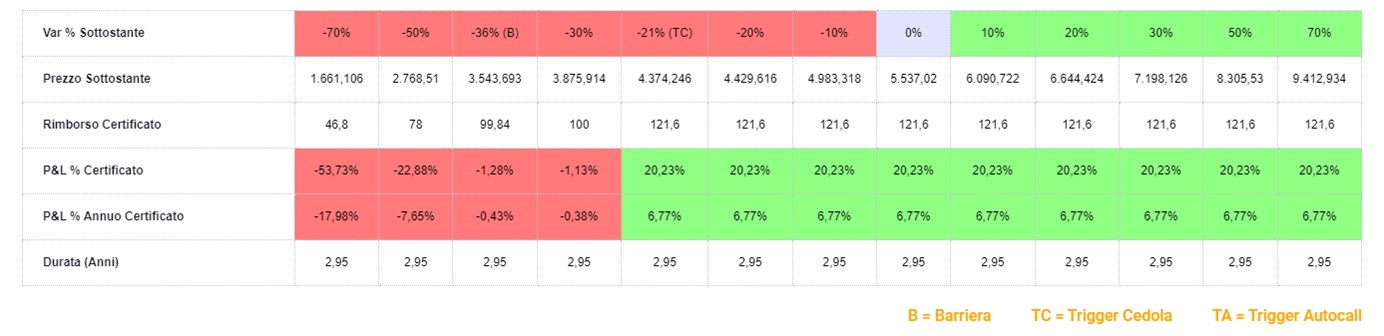

Una idea per continuare a seguire il megatrend del comparto tech più esposto all’AI ma a rischio contenuto, ci porta ad analizzare il Cash Collect Memory Airbag Step Down (Isin DE000HD6JA98) agganciato ai titoli AMD, Nvidia e STM. Attualmente tutti i componenti del basket girano sopra strike con il certificato che si acquista a 101 euro. Per quanto concerne le caratteristiche, si tratta di un prodotto a barriera 55% dotato di Airbag e flusso cedolare a memoria dello 0,9%, condizionato ad un trigger premio posto al 60% degli strike. Interviene in struttura anche lo step down con un prospetto “fast” sul fronte autocallable, perché le possibilità di richiamo anticipato entrano in gioco già dalla rilevazione di settembre. Si parte da un trigger del 100% che decresce ogni sei rilevazioni del 5%. Interessante andare ora a valutare l’analisi di scenario. Anche sotto barriera, ed è questa l’importanza di avere a disposizione l’Airbag, le performance negative sono gestite in maniera ottimale: in questo caso sullo scenario a -50% il risultato negativo del certificato sarebbe di soli -9 punti percentuali.

Fonte CedLab

In ottica di diversificazione o in alternativa per puntare ad un recupero del settore dei viaggi, si può far riferimento al Cash Collect Memory Airbag Step Down (Isin DE000HD6JAA5) che lega le sue sorti ai titoli Carnival, American Airlines e TripAdvisor. Basket attualmente tutto in negativo, partendo dal -6% di ritardo da strike di Carnival al -1,3% di TripAdvisor, e certificato che scambia leggermente sotto la pari. Barriera capitale e Airbag calcolato sul 55% dagli strike iniziali e cedola mensile dell’1,01% condizionata al trigger premio posto al 60% dei fixing iniziale. Meccanismo di autocall e step down identico al precedente. Anche in questo caso sul fronte dell’analisi di scenario andiamo ad apprezzare l’effetto Airbag con un trade-off sotto barriera che vede nello scenario a -50% del worst of dai livelli attuali una performance del certificato pari a circa -14 punti percentuali. Una asimmetria che può tornare molto utile in fase di una prolungata e costante discesa dei sottostanti.

Fonte CedLab

FOCUS SOLUZIONE SU INDICI

Un ragionamento a parte a nostro avviso va fatto sulla proposta agganciata ad indici azionari, ovvero al Cash Collect Memory Airbag Step Down (Isin DE000HD6JAB3) su S&P 500, Nasdaq 100, FTSE Mib e Eurostoxx Banks. Il certificato così come strutturato sia per tipologia di sottostante che per opzioni accessorie, evidentemente è stato pensato per quella fascia di clientela poco avvezza al rischio. Confrontare il rapporto rischio-rendimento con un prodotto avente come sottostanti titoli azionari è la cosa più sbagliata possibile, così come bollare come rischioso un prodotto solamente osservando il posizionamento della barriera capitale che in questo caso è al 65%. Gli indici azionari, ricordiamolo ancora una volta, hanno una volatilità implicita molto più contenuta dei singoli titoli, proprio in ragione della diversificazione insita nella tipologia di sottostante, e una buona correlazione se non si vanno ad inserire in struttura troppi settoriali o indici che escono dal perimetro di Stati Uniti e Vecchio Continente. Questa a nostro avviso è la ratio con cui nasce questo prodotto che va letto con gli occhi non della spasmodica ricerca del rendimento e monetizzazione delle attuali condizioni di mercato, ma come una struttura adatta per un portafoglio a rischio contenuto. Il flusso di premi si attesta allo 0,60%, che in ogni caso rappresenta un flusso del 7,2% annuo, associato però ad un trigger per i premi posizionato all’80%, in ogni caso con effetto memoria. È questo il prezzo per comprare l’Airbag, che rappresenta un elemento essenziale per rispondere alle esigenze sopra citate in termini di contenimento del rischio. Sotto barriera, anche qui guardando all’analisi di scenario, a -50% il certificato di fatto più che dimezza le perdite. Un trade-off sotto barriera che potrebbe sembrare penalizzate se confrontato con gli altri prodotti analizzati, ma tenendo sempre ben presente che un -50% degli indici azionari è ben diverso rispetto ad uno scenario a -50% per basket worst of di titoli.

Fonte CedLab