Aviolinee e Turismo: doppia velocitÓ tra i colossi europei e americani: un focus su numeri e prospettive per i settori

Articolo del 09/05/2024 11:15:39 a cura della redazione

Il recente passato ha dimostrato che questo settore risulta essere decisamente vulnerabile alle fluttuazioni economiche globali. Pre Covid, la crescita economica aveva alimentato una domanda costante per i viaggi aerei, spingendo le compagnie aeree ad espandere le loro flotte, aprire nuove rotte e investire in infrastrutture aeroportuali. Lo stop forzato durante la pandemia ha messo in seria difficoltà il comparto, che ancora oggi stenta completamente a riprendersi, tra margini storicamente non elevati, rincari del carburante (arrivato a pesare anche oltre un quarto del totale dei costi operativi di una compagnia aerea), ai quali va aggiunto anche lo stock di debito che hanno dovuto contrarre per sopravvivere durante gli anni pandemici, faticosamente riassorbito grazie a frequenti ricapitalizzazioni.

Inflazione, tassi di mercato, futuro rallentamento economico, sono i tre pilastri che più potrebbero impattare sui numeri delle big del settore degli aerei e del turismo. La stagione delle trimestrali però ha evidenziato come non tutti i player approcceranno nello stesso modo a queste sfide. Il settore europeo, in particolare con Lufthansa e Air France-KLM, ha mostrato numeri altalenanti mentre in America si viaggia in netta controtendenza, almeno guardando i risultati del primo trimestre di American e United Airlines.

Aviolinee Europee: le big player del settore

Lufthansa Group è una delle compagnie aeree più grandi d'Europa e opera su scala globale. La sua redditività è stata influenzata da una serie di fattori, tra cui la concorrenza agguerrita, i costi operativi e le fluttuazioni dei prezzi del carburante. La pandemia ha colpito pesantemente Lufthansa, che ha subito perdite significative e ha dovuto ricorrere al sostegno statale per sopravvivere. Il primo trimestre si è chiuso con un taglio dell’outlook per il 2024. In particolare, la compagnia aerea ha dichiarato che gli utili del secondo trimestre saranno inferiori al livello dell'anno precedente, data la riluttanza dei clienti a prenotare in aprile e maggio. È stato annunciato un drastico taglio dei costi operativi, con la società che stopperà i nuovi progetti.

Air France-KLM è un'altra grande compagnia aerea europea che ha subito notevoli turbolenze durante la pandemia. La sua esposizione a diverse regioni del mondo ha reso la sua situazione finanziaria particolarmente complessa. La compagnia ha dovuto affrontare sfide legate alla riduzione dei costi, alla ristrutturazione e alla negoziazione con i sindacati. Il suo successo futuro dipenderà dalla capacità di adattarsi ai cambiamenti delle dinamiche di viaggio e di implementare strategie sostenibili a lungo termine. Per Air France-KLM il primo trimestre si è chiuso con un rosso più ampio del previsto e anche per il vettore franco-olandese, l’obiettivo è ora il taglio dei costi operativi.

IAG (International Airlines Group) è la holding che controlla diverse compagnie aeree come British Airways, Iberia, Vueling e Aer Lingus. Anche IAG ha subito perdite significative durante la pandemia, ma ha adottato misure tempestive per ridurre i costi e preservare la liquidità. Il gruppo è stato attivo nella razionalizzazione delle rotte e nell'adattamento alle mutevoli esigenze dei passeggeri. Il suo successo futuro dipenderà dalla capacità di gestire efficacemente la domanda in evoluzione e di capitalizzare sulle opportunità di crescita una volta che il settore dei viaggi si riprenderà.

Ryanair è una delle principali compagnie aeree low-cost in Europa. Grazie al suo modello di business flessibile, Ryanair è stata in grado di resistere meglio alla pressione finanziaria durante la pandemia rispetto ad alcune delle sue controparti tradizionali. Tuttavia, anche Ryanair ha subito perdite significative e ha dovuto ridimensionare le sue operazioni. Il suo successo futuro dipenderà dalla capacità di mantenere i costi bassi, di attirare i passeggeri con tariffe competitive e di capitalizzare sulle opportunità di crescita quando la domanda di viaggi si riprenderà.

Aviolinee USA: le big player del settore

American Airlines è la maggiore compagnia aerea al mondo. Durante la pandemia, American ha subito perdite significative e ha dovuto ricorrere al sostegno statale per sostenere le sue operazioni. La compagnia è stata attiva nella razionalizzazione delle rotte e nell'implementazione di misure di riduzione dei costi per preservare la liquidità. Il suo successo futuro dipenderà dalla capacità di attirare i passeggeri con tariffe competitive e di capitalizzare sulle opportunità di crescita quando la domanda di viaggi si riprenderà. Unica big USA a mancare le previsioni. La trimestrale ha registrato un utile per azione negativo a quota -0,34 contro il -0,27 atteso. In linea con le previsioni il dato sui ricavi a 12,6B.

Delta Air Lines è una delle compagnie aeree più grandi e longeve degli Stati Uniti. Durante la pandemia, Delta ha adottato misure tempestive per ridurre i costi e preservare la liquidità, incluso il ridimensionamento delle operazioni e la negoziazione di accordi con i sindacati. La sua rete globale e la forte presenza nei principali aeroporti le conferiscono un vantaggio competitivo. Il suo successo futuro dipenderà dalla capacità di adattarsi alle mutevoli dinamiche di domanda e di mantenere una solida posizione finanziaria. Trimestrale sopra le attese rilasciata il 10 aprile scorso. Il dato sugli utili per azione è stato positivo a quota 0,45 usd contro una aspettativa di 0,34. Bene anche i ricavi con 12,6B contro un consensus atteso di 12,46B.

United Airlines è un'altra grande compagnia aerea statunitense con una presenza globale. Durante la pandemia, United ha adottato misure aggressive per ridurre i costi e preservare la liquidità, incluso il ridimensionamento delle operazioni e la negoziazione di accordi con i sindacati. La compagnia è stata attiva anche nell'implementazione di politiche per migliorare l'esperienza dei passeggeri e rafforzare la fiducia dei clienti. Il suo successo futuro dipenderà dalla capacità di adattarsi alle mutevoli dinamiche di domanda e di mantenere una solida posizione finanziaria. Ultima trimestrale ha visto un EPS a quota -0,15 usd contro una attesa di -0,57 usd ad azione. Sopra le attese anche il dato sui ricavi a 12,54B contro i 12,46B attesi.

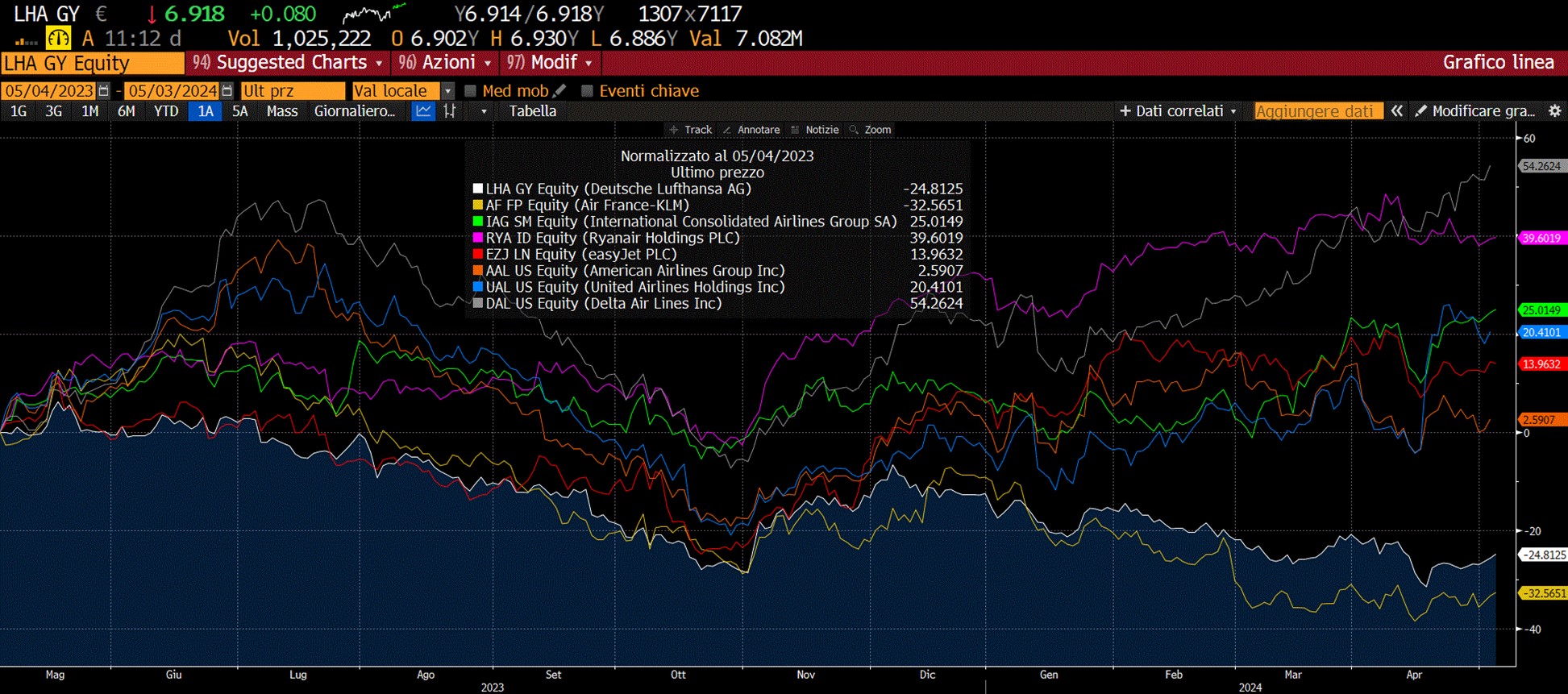

Le performance ad un anno.

Andiamo a vedere i prezzi, anche per comprendere le performance dei principali titoli del settore durante l’ultimo anno. In scia anche con i recenti dati di bilancio, si confermano le difficoltà per il duo europeo Lufthansa e Air France-KLM che con i rispettivi -24,76% e il -32,53%, sono le due maglie nere del settore. Sulla parità invece American Airlines (+2,59%), mentre sale del 14% EasyJet, +20% per United Airlines Holdings e +25% per IAG. Top performer dell’area Euro si conferma Ryanair a +39,6% mentre Oltreoceano è Delta Air Lines a vestire la maglia verde con un +54,26%.

Le performance delle aviolinee ad un anno

Fonte Bloomberg

Il settore del turismo

A ricomprendere al proprio interno il comparto dei vettori aerei è il macrosettore travel & leisure, che abbraccia tutti i business legati al turismo, come crociere, hotellerie, organizzatori di viaggi e piattaforme per le prenotazioni online: anch’esso ha vissuto anche nel corso dell’ultimo anno una evidente sottoperformance rispetto ai principali indici azionari e in particolare in Europa, dove se lo Stoxx Europe 600 segna ad un anno un +9,64%, il settoriale Stoxx 600 Europe Travel & Leisure è più attardato a quota +2,94%.

Turismo, settoriali a confronto

Fonte Bloomberg

A confermare la buona correlazione tra il macrosettore del turismo con quello delle aviolinee, troviamo una corrispondenza anche a livello geografico di quanto osservato tra compagnie aeree europee ed americane. Anche in questo caso, confrontando gli indici settoriali del travel & leisure, troviamo infatti il mercato americano registrare una performance nettamente migliore di quello europeo. Prendendo come riferimento il Dow Jones US Travel & Leisure, registriamo un +17,56% contro il -2,11% del MSCI Europe Hotel Restaurants and Leisure e contro il +6,98% del MSCI World Hotel Restaurants and Leisure.

Performance big player settore turismo

Fonte Bloomberg

Chiudendo il quadro sulle performance analizziamo come si sono comportati i prezzi dei titoli rappresentativi di aziende caratterizzate da business marcatamente innovativi nel settore, che trovano spesso spazio come sottostanti dei certificati di investimento. Il trio è composto dai titoli TripAdvisor (+70% circa), Airbnb (+34,60%) e infine Booking (+33,39%). Sintomatico di come il settore si sia comportato particolarmente bene in questo periodo, registrando non solo solide performance in Borsa ma anche utili costanti a livello di numeri di bilancio.

La Shortlist

Per chi volesse puntare sul settore, anche in ottica di diversificazione rispetto a tanti altri comparti di mercato che trovano particolarmente spazio ancora oggi nei portafogli, abbiamo proposto una piccola soluzione dei certificati più interessanti presenti sul secondario.

Iniziamo la rassegna con un Cash Collect Memory Step Down (Isin DE000VD0Q1H9) firmato Vontobel, già finito sotto i nostri riflettori da qualche mese. La proposta si aggancia a due vettori come Lufthansa, peraltro attuale worst of a -4,62% da strike, ed Easy Jet, e a due titoli del settore viaggi come Airbnb e TripAdvisor. La proposta, attualmente scambiata sotto la pari a 98,40 euro, presenta una barriera capitale al 50% e cedola pari all’1,05% mensile con effetto memoria. Prima data autocallable a fine agosto con trigger già al 95% e successivamente step down dell’1% mese. Buona soluzione anche in ottica di breve termine, con il trigger immediatamente sotto la pari che ad oggi farebbe scattare già il potenziale richiamo anticipato.

Cambiamo struttura e andiamo sull’atipico Magnet (Isin XS2395043370) ideato da Societe Generale che si aggancia ai titoli Easy Jet, Delta Air Lines e United Airlines, con quest’ultimo worst of del paniere a -1,88% da strike. Certificato che gira a quota 99,65 euro e che prevede premi mensili dello 0,81% con prima data di autocall ad agosto e meccanismo Magnet che entrerà in gioco da quella di settembre: l’autocall scatterà con un trigger pari al maggior valore tra il Floor dell’85% dello strike e il livello del worst of rilevato alla data di valutazione precedente. Un meccanismo che chiaramente facilita le possibilità di richiamo anticipato. Barriera capitale al 50% pari anche al livello trigger per i premi periodici.

Per chi volesse puntare specificatamente sul mondo dei vettori spicca anche un classico Phoenix Memory Step Down di Barclays (Isin XS2751869020) scambiato attualmente sopra la pari a 101,38 euro agganciato alle sorti di American Airlines, Delta Air Lines ed Air France-KLM. Barriera 60% e cedola trimestrale del 2,5% con primo autocall a gennaio 2025 al 100% degli strike e decrescente del 2,5% ogni due rilevazioni trimestrali. Un buon prodotto con autocall ritardato che potrebbe sfruttare appieno l’attuale fase dei tassi di interesse di mercato, variabile chiave per la strutturazione dei prodotti Investment.

Per chi volesse avere un approccio al rischio maggiormente contenuto, immancabile nella selezione anche una soluzione Low Barrier con il Cash Collect Memory Callable di BNP Paribas (Isin NLBNPIT20UP7) quotato oggi a 98,77 euro legato ai titoli American Airlines, Easy Jet e Air France-KLM. Barriera 40% con cedola mensile dello 0,95% e meccanismo callable a discrezione dell’emittente a partire da dicembre 2024.

Rimanendo in tema callability, segnaliamo anche il Phoenix Memory Softcallable di Leonteq (Isin CH1325427016) legato alla sola Lufthansa con barriera 60%, il tutto condito anche da una cedola mensile dello 0,833%. Prima finestra di potenziale richiamo anticipato a discrezione dell’emittente a partire da luglio prossimo.