Sotto la lente la nuova obbligazione Autocallable a Cedola Condizionata del 7,5% di Societe Generale.

Articolo del 12/02/2024 10:50:56 a cura della redazione

Con i tassi di interesse in fermento l’asset class dei bond sta vivendo un periodo di intensa attività con i principali emittenti corporate impegnati a proporre soluzioni sempre più innovative. Tra quelle maggiormente intriganti, per il connubio tra le caratteristiche distintive delle obbligazioni e dei certificati, si segnala una recente proposta di Societe Generale che va ben oltre il profilo classico dei fixed income. L’obbligazione Autocallable a Cedola Condizionata del 7,5% emessa da Societe Generale (Isin XS2746182646 ) presenta un funzionamento decisamente atipico che ben si sposa con un contesto di taglio dei tassi moderatamente aggressivo nel corso dei prossimi anni. L’aleatorietà della corposa cedola annuale, decisamente più alta della media di mercato, appare adeguatamente remunerata se si effettua il confronto con l’andamento del parametro variabile a cui il tasso di interesse è collegato e del suo valore atteso all’interno di un contesto di politica monetaria espansiva.

Andando per gradi vediamo prima il funzionamento della nuova obbligazione di Societe Generale.

La scadenza naturale è di 10 anni mentre il tasso di interesse annuo previsto è pari al 7,50% lordo . La cedola beneficia dell’effetto memoria essendo condizionata al raggiungimento, da parte del parametro di riferimento, di un predeterminato livello Barriera. Come tutte le obbligazioni è invece prevista la protezione totale del capitale nominale alla scadenza. Vediamo ora gli scenari possibili.

Il primo scenario vedrà l’obbligazione raggiungere la scadenza anticipata rispetto ai 10 anni, qualora il fixing del sottostante di riferimento (EUR CMS 10y) risulti inferiore alla Barriera di 2,1%. Qualora si verifichi questo scenario, il bond rimborserà anticipatamente liquidando l’intero capitale nominale maggiorato della cedola lorda del 7,5% moltiplicata per il numero di anni trascorsi dall’emissione. Pertanto, semplificando, il bond paga un premio condizionato annuo con memoria del 7,5% che verrà accantonato in caso di mancato aggancio del trigger valido per il richiamo anticipato.

Il secondo scenario vedrà l’obbligazione proseguire fino alla scadenza prevista per il 30 gennaio 2034. In tale circostanza qualora l’EUR CMS 10y venga rilevato sotto quota 2,1%, l’obbligazione rimborserà i 100 euro nominali maggiorati della cedola finale pari al 75%, ovvero il 7,5% annuo accantonato in memoria per i 10 anni trascorsi dall’emissione. Qualora invece anche nell’ultima data di rilevazione prevista il parametro variabile sia risultato superiore al 2,1%, l’investitore riceverà solo il valore nominale dell’obbligazione.

IL PARAMETRO DI RIFERIMENTO

Per valutare il rendimento dell’obbligazione è opportuno effettuare un’analisi dell’andamento storico del parametro variabile, ovvero l’EUR CMS SWAP 10y che rappresenta il prezzo medio degli swap sui tassi di interesse a 10 anni. Questo tasso inevitabilmente riflette la dinamica sul fronte dei tassi di riferimento BCE e le attese del mercato.

Fonte Bloomberg

Abbiamo messo a confronto l’andamento dal 2010 ad oggi dell’EUR CMS SWAP 10y con il tasso di rifinanziamento BCE e le due dinamiche, anche se con fisiologici gap temporali, si sono mosse con la medesima traiettoria. E’ doveroso sottolineare che, come avvenuto ad inizio 2022 il tasso swap che incorporava la aspettative sul futuro rialzo dei tassi, si sia mosso con almeno 6 mesi di anticipo rispetto ai tassi di mercato, così come ora è sceso prima da quota 3,5% ai correnti 2,7% proprio in scia alle aspettative di tagli che però ancora non si sono verificati. Con la linea rossa tratteggiata del grafico abbiamo indicato la soglia target dell’obbligazione, ovvero quei 2,1% che se superati al ribasso durante le finestre di osservazione annuali, farebbero scattare l’opzione autocallable.

Fonte Bloomberg

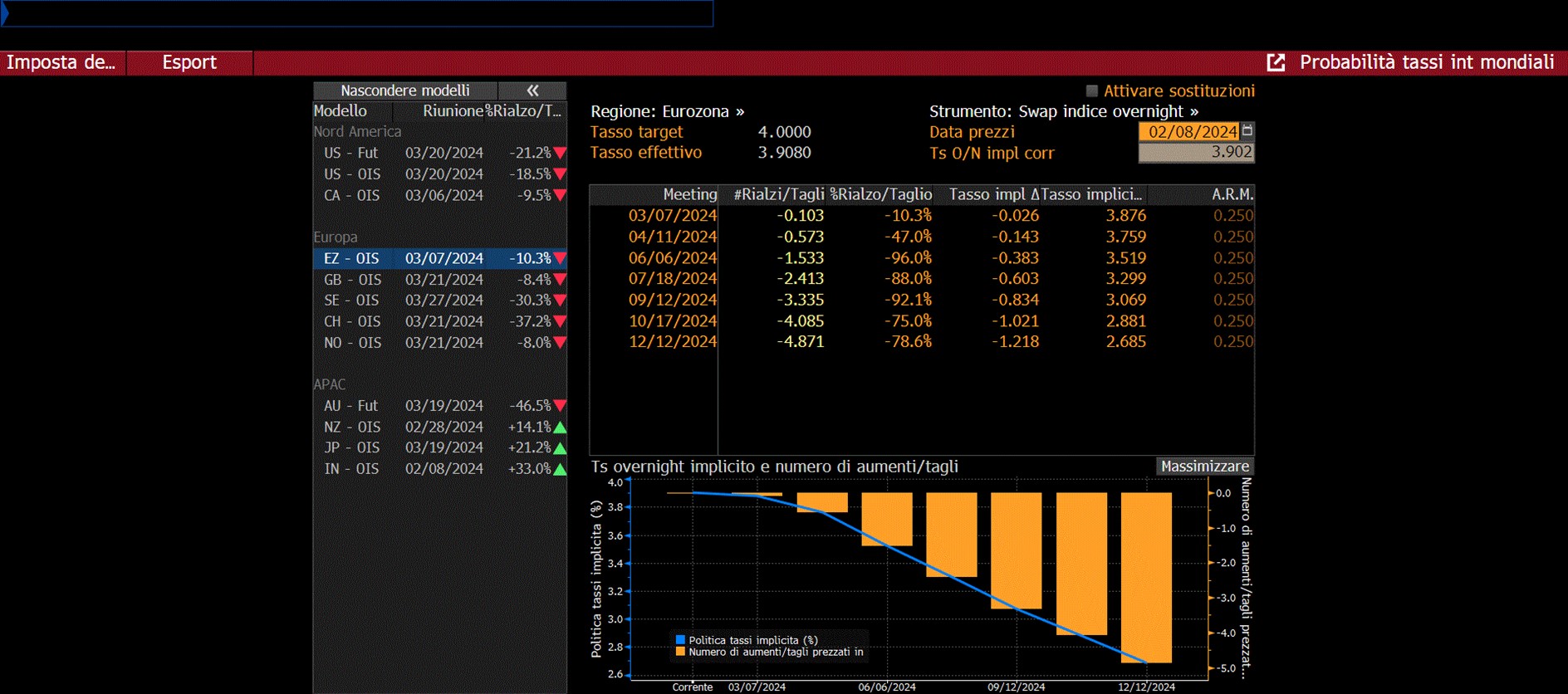

La dinamica di contrazione dei tassi di interesse da parte della BCE, anche se rimandata di qualche mese, si è ormai delineata perlomeno per il 2024. Ad oggi le probabilità guardano al primo taglio per il meeting di aprile, per un taglio complessivo di 1,2 punti percentuali entro dicembre 2024. Stime che già in parte sono incorporate sul tasso Swap.